皆さんこんにちは、鹿児島の税理士の引地です。

今回は、消費税の予定納税が払ええないときは、仮決算を検討しよう、というテーマでお話していきたいと思います。

前期において、消費税額が一定以上生じた場合には、一部国に前払いをしてくださいという意味で、予定納税(税金の前払い)をしなければなりません。

国の早期の税収確保という意味では納得の制度ですが、一部の事業者としてみれば、

「前期は業績が良かったから消費税もたくさん払ったけど、今期は業績が悪いから予定納税を支払うと、資金繰りが悪くなる」という方もいらっしゃると思います。

そういった方にとって有効になってくる制度が仮決算方式による消費税の予定納税になります。

端的に制度内容を話しますと、「当期の実績に基づいて、消費税の予定納税を計算する」という制度になります。原則の方式では前期の実績に基づいて予定納税を計算する、という方法ですから、当期業績が悪い場合には、資金繰りの観点から検討すべき制度になります。

それでは、制度の内容について細かく見ていきましょう!

前年度実績による予定納税の計算

まずは、原則の制度から説明していきます。

前課税期間(基本的には”前年度”です)の消費税が一定額を超えた場合には、消費税の予定納税を払わないといけません。

具体的には、

①直前の課税期間の確定消費税額(地方消費税は含まない)が48万円以下の場合

・・・予定納税なし

②直前の課税期間の確定消費税額が48万円超400万円以下の場合

・・・年1回の予定納税

③直前の課税期間の確定消費税額が400万円超4800万円以下の場合

・・・年3回の予定納税

④直前の課税期間の確定消費税額が4800万円超の場合

・・・年11回の予定納税

というように、消費税額が一定額を超えた場合には予定納税をしないといけません。小規模事業者の場合②に該当すると思いますので、この場合は、「年1回」ということで、半年に一回、前年度の消費税額の6ヶ月分(つまり半分)を払ってください、という形になります。

予定納税の納期限は、予定納税の計算期間の末日から2月位以内に納付になるので、②の場合は、期首から8ヶ月後(6ヶ月経過してからの2ヶ月後なので)に納付しなければなりません。

なので例えば、前期における消費税額が100万円だった場合は、50万円を期首から8ヶ月後に支払ってください、ということになります。

仮決算による予定納税の計算

上記でお話ししたように原則の場合は、前年度の実績に基づいて予定納税額が自動的に決定するのですが、「仮決算による予定納税の計算」を行なえば、当期の実績に基づいて消費税額を計算することができます。

原則の②の場合に限って言うと「ちゃんと6ヶ月分の消費税額を計算して納税しますから、前年度の実績に基づいては計算しないでください」ということになります。

なので、当期業績が落ちた場合など、現状の資金繰りが厳しいときは検討すべき制度です。

実際、私が適用して申告した例ですと、前年度実績に基づくと60万円ほど納税が生じていましたが、今期多額の外注費の支払いなどがあり、赤字になっていたので仮決算を組んで申告したら、納税額は0円になりました。

あくまで前払いなのでトータルの税負担は変わらないのですが、資金繰りが悪いときなど一度検討してみてくださいね。

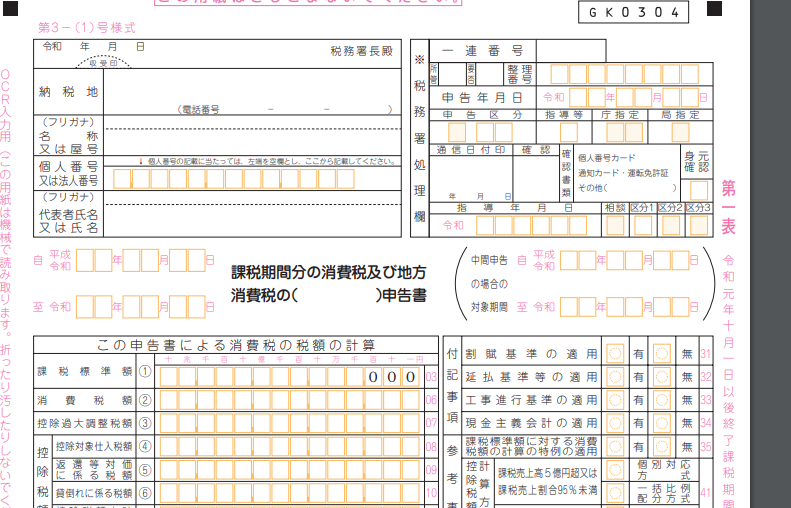

申告方法としては、単に中間申告期間で区切って消費税の計算をするだけです。②の場合で、個人事業者の場合ですと、課税期間を1月1日~6月30日と記入し、「確定申告書」と記載してください。

いつもは1年で計算することを6ヶ月で区切って計算するだけです。

余談

いかがでしたでしょうか?

何ヶ月分か区切って計算するってめんどくさそう…

と思うかもしれませんが、

結局は決算の時にしっかり計算すればいいので、

税理士さんに依頼されえている方は、一度ご相談されてみたらいかがでしょうか?

予定納税は、あくまで「前払税金」の計算な訳ですから…

コメント