みなさんこんにちは。鹿児島の税理士の引地です。

今回は、仮想通貨の確定申告の仕方について解説します。サラリーマンや個人事業主などの個人の方を対象にして記事を作成しました。

以前、私も仮想通貨をとある方からプレゼントされまして、別に売却もせずそのまま持っているだけなのですが、仮想通貨で利益が出た場合の確定申告の仕方って気になりますよね。

ということで国税庁のHPから調べましたので、申告の仕方を分かりやすく解説したいと思います。

どのタイミングで収益を認識するか?

仮想通貨の収益を認識する時点としては、①仮想通貨を売却した時②仮想通貨で商品を購入した時③仮想通貨同士で交換を行ったとき に収入計上することになります。

なので、12月31日に仮想通貨を売って、1000円入金があった場合には、12月31日に1000円収益計上する必要があります。

所得の区分は?

確定申告をするうえで、10種類あるいずれかの所得に振り分けないといけませんが、仮想通貨の場合、考えられるのとしては雑所得と事業所得のいずれかになります。

ただ、事業所得というのは、その性質上、「事業」という言葉が意味するように相当の時間をコミットしてないといけませんので、普通は雑所得に該当することになるでしょう。

どうやって所得を計算するの?

雑所得の計算の仕方は「収入-必要経費」で求めます。

収入については前述したタイミングで認識すればいいですが、必要経費、つまり「譲渡原価」の計算が悩みますよね。

所得税法上、仮想通貨の譲渡原価の計算の仕方には「移動平均法」と「総平均法」があります。

移動平均法を採用するには、事前に税務署に届出が必要になります。届出をしていない場合には総平均法で計算することになります。

ぶっちゃけ、「総平均法」の方が計算が簡単ですので、総平均法で問題ないです。

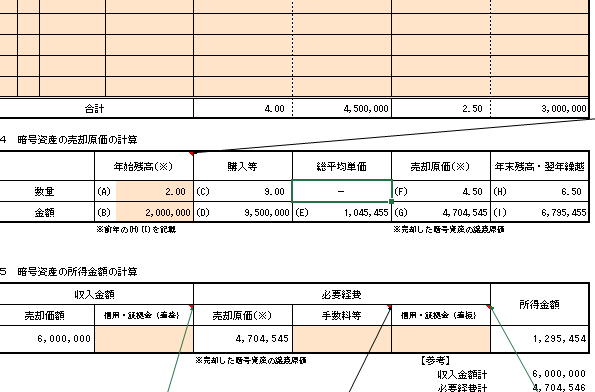

総平均法とは、期首の繰越金額に、当年中に購入した金額を合計して、期首の数量と当年中に購入した数量の合計を割ることによって1単位当たりの譲渡原価を算出し、その単位×数量によって譲渡原価を計算する方法になります。

たとえば、期首に100コインで500,000円があり、本年中に200コインを700,000円で買って、そのうちの50コインを売ったとしたら、

総平均法ですと、(500,000+700,000)÷300コイン=1コインあたり4,000円。となりますので、本年中に売った50コインの譲渡原価としては、4,000×50コイン=200,000円が譲渡原価ということになります。

具体的にどうやって計算するのか?

というわけで、前提となる知識は説明しましたので、実際どうやって所得を計算するのかを見ていきましょう。

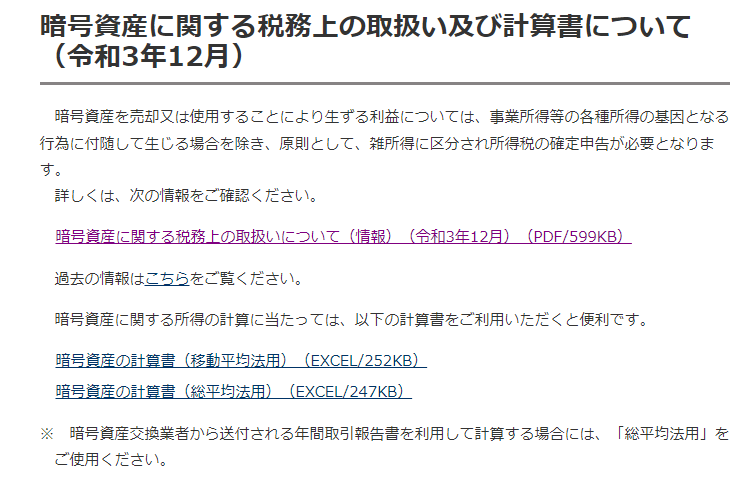

国税庁のHPに、仮想通貨の所得を計算するためのエクセルフォーマットがありますので、こちらを活用しましょう。

↑国税庁URL⇒https://www.nta.go.jp/publication/pamph/shotoku/kakuteishinkokukankei/kasoutuka/

※法令上は、通貨と呼ぶには問題があるため、「暗号資産」と呼んでいます。

で、「暗号資産の計算書」(移動平均法用)のエクセルデータを使って所得を計算するようにしましょう。

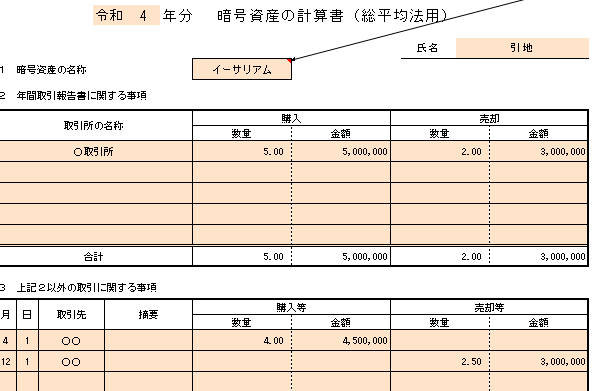

国内にある、ビットコイン取引所については、年間取引報告書が取得できますので、そちらを取得したらそこに記載している数値をエクセルに打ち込みます。(下はサンプルとして)

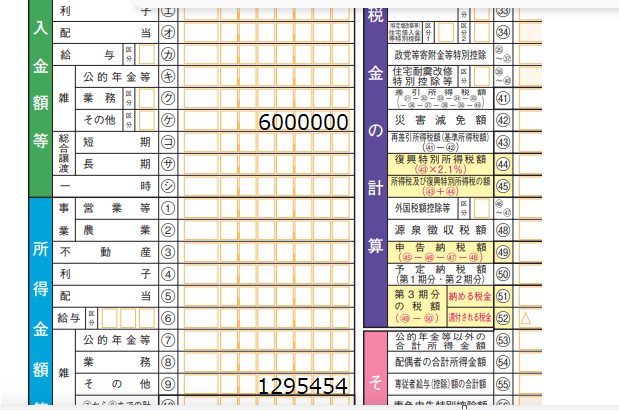

こういった形で埋めていっていただいて、確定申告書の第一表には、

のように記載すればOKです。あとはサラリーマンでしたら給与所得と合算して申告するようにしましょう。

暗号資産の取得価額や売却価額が分からない場合

表題の件について、国税庁からも対処方法が書かれています。

暗号資産の取得価額が分からない場合や、売却価額が分からない場合の対処法についてもちゃんと書かれているんですね。

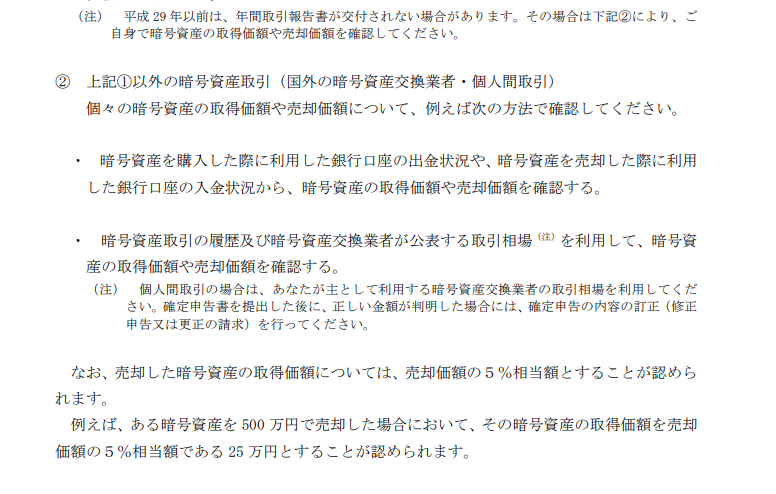

ここで注意していただきたいのは、「売却価額の5%を取得価額とする」という記載です。

仮に税務調査になって取得価額が何も分からない状態だと、取得価額は5%で計算されてしまう可能性があることに注意してください。なぜなら5%で計算するという方法もれっきとして認められる方法だからです。

収入・購入金額が分からないから申告しない、ではなく、分かる範囲で収入・取得価額を集計して申告することが賢明だと思います。

余談

もし仮想通貨の申告を税理士に依頼する場合には、

仮想通貨の取引をしたことがある税理士に依頼した方が、

コミュニケーションがうまく取れると思いますのでお勧めです!

コメント