最近、顧問先に新しくなられた方で、ひとり親方として独立する方が増えてきました。お話を聞いていると、前職場が社会保険の負担がなんちゃらとか、独立の自由度にあこがれて、とかいろいろ独立にも事情がありますね。

今回は、そんなひとり親方さまに向けて、ほとんどのケースでは、簡易課税制度を使った方が節税になると思いますよ、という話で解説していこうと思います。

具体的には、簡易課税制度の内容、なぜ節税ができるのか?、いつまでに届出をしないといけないのか?について解説していきます!

簡易課税制度の内容

まず、消費税の実際の納税額を計算するための方法には二種類あって、本則課税と簡易課税と呼ばれるものがあります。

本則課税とは、本来の計算方法、という意味合いで、売上の時に預かった消費税から、仕入の時に払った消費税を控除してその差額を納税する、という方法です。

消費税っていうのは、あくまで負担者は「消費者」であって、事業者が消費者の代わりに消費税を納めているにすぎない、という考えがそもそもの趣旨なので、本則課税でいうと、実際に企業が預かっているのは、預かっている消費税から支払った消費税の差額なので、その差額を納税してください、ということになっています。

次に簡易課税ですが、

簡易課税制度とは、基準期間(基本二年前or二期前)の税抜の売上高が5000万円以下である事業者に限り、仕入れにかかる消費税額を、売上にかかる消費税に一定の割合を乗じて計算する方法をいいます。

なぜ節税ができるのか?

上述のとおり、簡易課税制度による計算は、あくまで概算での計算になるので、売上高が5000万円以下である事業者については、本則課税を選ぶのか簡易課税を選ぶのかで、納める消費税の額に差が出てくるため、節税の余地が出てくることがポイントです!

具体例で見ていきましょう。

例えば、ひとり親方さまでこういう決算書だったとします。ひとり親方さんの場合だと、材料代がかかるケースって少ないですよね。工具があれば仕事ができるって方が多いのではないでしょうか?という予測をもとに、仕入れの金額は30万円と設定しています。(税抜金額を前提としています)

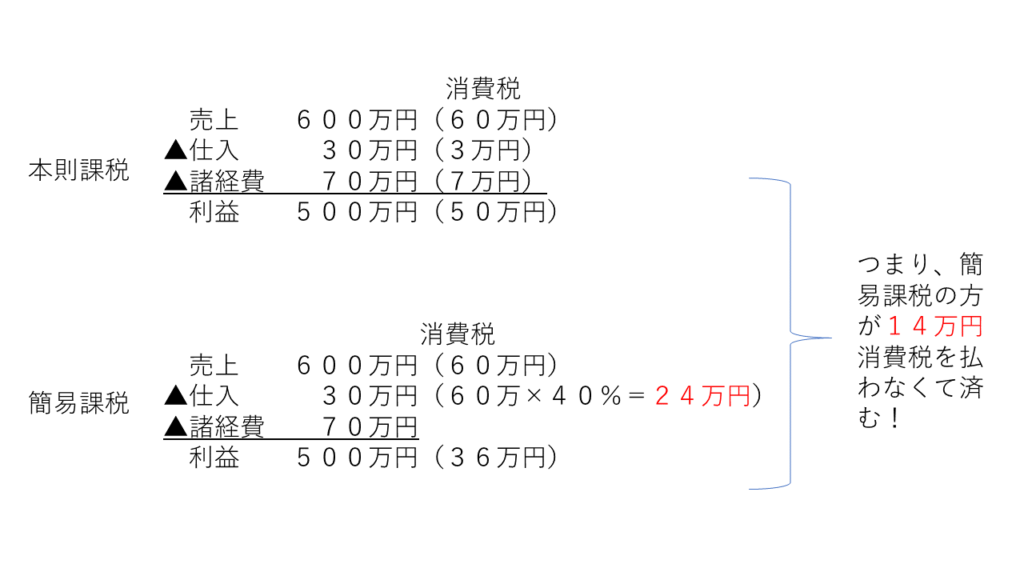

それで、上記の場合消費税がいくらになるのかというと、、

本則課税の方は、普通に計算して50万の納税額が出ました。簡易課税は仕入れにかかる消費税(この場合、上記例の「仕入」、「諸経費」にかかる分です。)を概算して計算しますので、今回は前述した一定の割合(このことを「みなし仕入れ率」と言います)が40%ということで、24万円が控除できることとなり、納税額は36万円になりました。つまり、簡易課税で計算した方が、消費税を14万円払わなくて済むので、簡易課税の方がメリットがあることになります。

こんな計算になるんだったら簡易課税を選ぶしかないですよね(笑)ただ後述しますが、簡易課税制度を利用するためには事前に届け出が必要になるので注意しましょう。

では先ほど、みなし仕入れ率40%と言いましたがどのように決まっているのかというと、

売り上げの内容によってみなし仕入れ率が決まっていきます。

種類としては6種類あり、それぞれの内容をざっくりいうと、

- 第1種・・・卸売業(仕入れたものをそのまま事業者に売る)→みなし仕入れ率90%

- 第2種・・・小売業(仕入れたものをそのまま消費者に売る)→みなし仕入れ率80%

- 第3種・・・製造業(ものを作って売る)→みなし仕入れ率70%

- 第4種・・・その他の事業→みなし仕入れ率60%

- 第5種・・・サービス業→みなし仕入れ率50%

- 第6種・・・不動産業→みなし仕入れ率40%

となっておりますので、ひとり親方の場合は「ものを作って売る」という建設業の分類に入ってきまっすので、基本的にはみなし仕入れ率は70%なのですが、一部例外がありまして、

「第3種に該当する事業であったとしても、加工賃を対価とするような役務の提供については第4種として取り扱う」

という扱いになっておりますので、簡単に言うと、

原材料は元請け負担で、こちら側で負担するのはちょっとした消耗品くらいで、売上の内容としてはほぼ手間賃の請求をしている場合は、第4種に該当しますので、みなし仕入れ率は60%になりますので、ここが間違いやすいポイントになりますので注意してくださいね。

いつまでに届け出をしないといけないの?

前述したように、簡易課税制度を適用するためには、事前に届け出をしておかなけわればなりません。

いつまでに提出しないといけないのか、というと

個人事業主の場合は、簡易課税制度の適用を受けたい年の前年12月31日まで、法人の場合は、簡易課税制度の適用を受けたい年の前事業年度末日までとなっております。

ひとり親方さまは個人事業主が多いと思いますので、例えば令和5年から適用を受けたいと思ったら令和4年12月31日までに届出書を提出しないといけません。

届出書は「簡易課税制度選択届出書」といいます。様式はこちら⇒https://www.nta.go.jp/taxes/tetsuzuki/shinsei/annai/shohi/annai/pdf/1461_13.pdf

で、個人事業主で令和5年から受けたいときの上記の申請書の書き方としては、適用開始課税期間を「令和5年1月1日」から「令和5年12月31日」とし、下の基準期間は、個人事業主の場合は基準期間が前々年になるので、「令和3年1月1日」から「令和3年12月31日」と記載すればOKです。あとは売り上げを記入したり、細かいチェック欄はありますが、

とりあえず提出することが大事なので、提出を忘れずにしましょう!

提出を忘れないようにね!

簡易課税制度は提出のし忘れが多いので、有利だと思ったら早めに提出しておくようにしましょうね。

ひとり親方さまにお役に立つ情報でしたら幸いです。

コメント